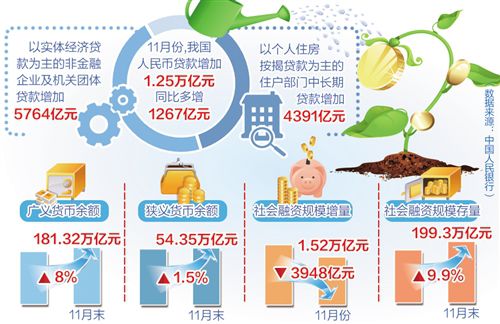

12月11日,中国人民银行发布的金融统计数据显示,11月份,人民币贷款增加1.25万亿元,同比多增1267亿元,超出市场预期。11月末,广义货币(M2)余额181.32万亿元,同比增长8%,增速与上月末持平,比上年同期低1.1个百分点。11月份,社会融资规模增量为1.52万亿元,比上年同期少3948亿元,但环比增加一倍。

此前,10月份的金融数据由于不及预期引起社会关注。当月新增人民币贷款6970亿元,环比减少一半;社会融资规模增量为7288亿元,不及前值的三分之一。相比之下,11月份新增人民币贷款、社会融资规模等数据回暖。尤其是人民币贷款增加1.25万亿元,同比多增1267亿元,远高于过去3年同期均值,超出市场预期。

专家分析,11月份人民币贷款增多,企业中长期贷款新增是主因。一方面,11月份非金融企业及机关团体中长期贷款新增3295亿元,占比26.36%,比上月提升5.9个百分点;非银行业金融机构贷款增加277亿元。另一方面,11月份居民短期消费贷新增2169亿元,占比17.35%,比上月下降10个百分点;居民中长期贷款新增4391亿元,占比35.13%,比上月下降18.4个百分点。

“在政策持续发力支持民营经济发展的背景下,信贷对实体经济支持力度持续增强。”中国民生银行首席研究员温彬表示,在去通道、加强表外融资管理的背景下,11月份,表外融资存量逐渐下降,信贷持续回归为实体经济融资首选,融资回表、非标转标趋势未变。具体来看,当月委托、信托、未贴现承兑合计减少1904亿元,其中委托贷款从年初以来持续负增长,年初至今累计减少1.39万亿元;信托贷款从3月份以来持续负增长,累计减少6392亿元;银行未贴现承兑汇票当月减少127亿元,累计减少7366亿元。

专家认为,虽然11月份信贷和社融增量有所回暖,但从结构上看,信贷继续呈现票据相对较多,长期贷款相对较少的特点。这表明当前信贷梗阻问题依然存在,金融机构风险偏好下降,不愿贷、不敢贷等问题依然有待解决,未来企业融资难融资贵仍将是政策关注的重点。

自今年6月份以来呈低位徘徊的M2依旧是社会关注的重点。11月份,M2同比增长8%,与上月持平;狭义货币(M1)同比增长1.5%,较上月回落1.2个百分点。温彬分析称,从M1和M2增速负剪刀差持续扩大来看,反映投融资市场仍不活跃,货币政策传导渠道有待进一步畅通。

“总的来说,临近年末,考虑到贸易摩擦仍具有不确定性,表外融资萎缩态势难以短期改变,对流动性可能带来负面影响。”温彬表示,为促进实体经济平稳健康发展,预计央行将综合运用多种政策工具组合,保持流动性充裕和市场利率水平稳定;同时,将持续推进债券、信贷、股权融资“三支箭”,支持民营企业拓宽融资途径,增强金融机构服务实体经济能力。

010-65363526

010-65363526 rmzk001@163.com

rmzk001@163.com